2024-10-11

五大交易所新币表现全军覆没?流动性枯竭下的山寨币机会与风险解析

想要在加密市场里挣快钱?新币往往被吹成最诱人的“财富密码”。但别急着高兴,天上掉下来的未必是馅饼,也可能是陷阱。尤其是在当前市场环境下,五大交易所最近上线的新币表现,足以让每个渴望迅速致富的投资者冷静下来。

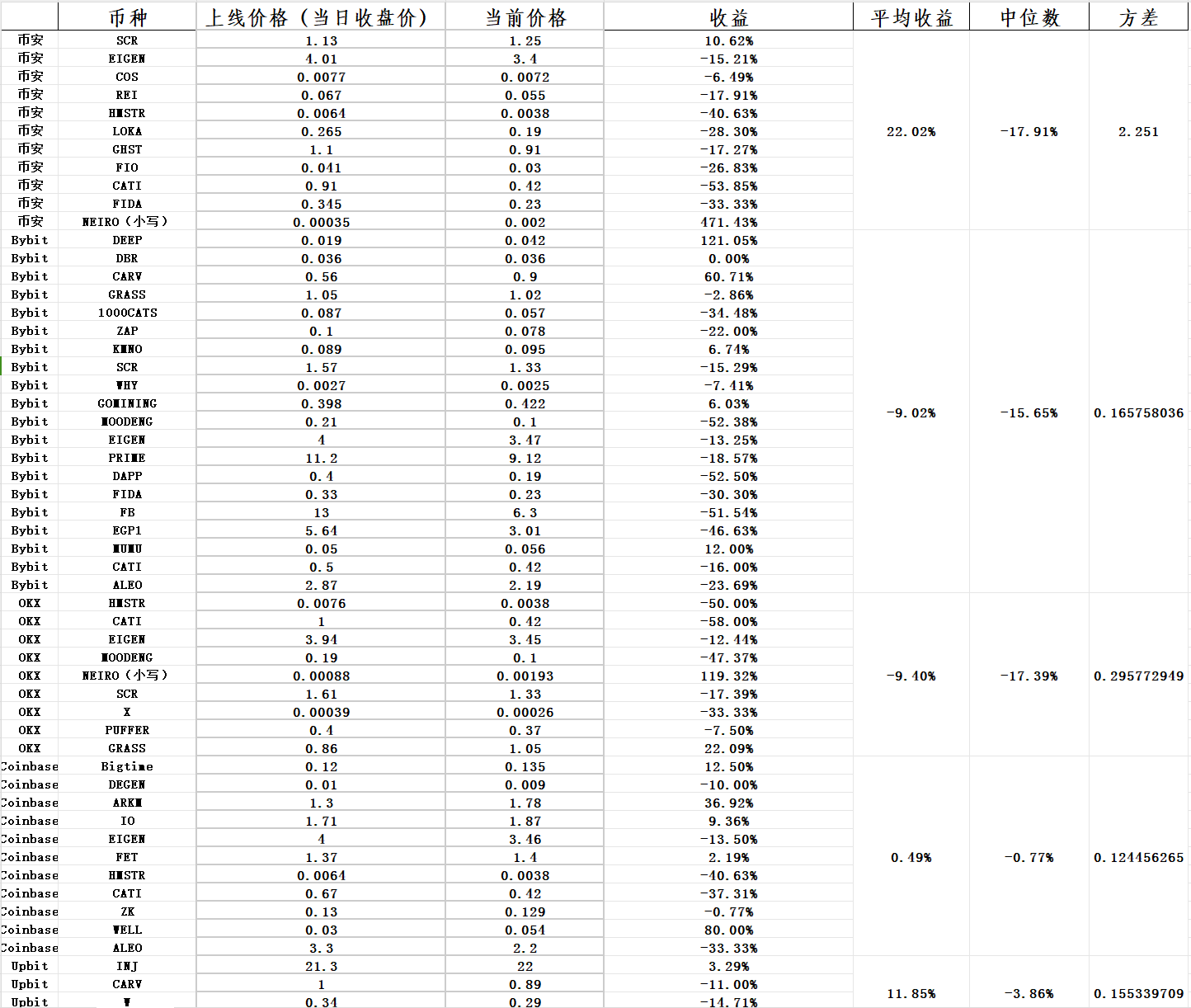

从9月16日到10月18日下午4点,我们详细分析了币安、OKX、Upbit、Bybit和Coinbase五大交易所的新币表现,最终得出的结论是:玩新币,大多数投资者都在为早期进场者的出逃埋单。别以为上了交易所就意味着稳了,背后隐藏着不同的故事——有些项目估值高得离谱,抛压惊人;而有些代币则在市场情绪中悄悄换手,投资者在不知不觉中成了“接盘侠”。

是天降好运,还是被割韭菜? 这一切取决于你的选择。本文将带你深入剖析五大交易所新币的真实收益表现,揭示市场背后暗藏的陷阱与机会。我们还将这些数据与比特币、以太坊的稳健增长作对比,剖析当前山寨币市场流动性枯竭的深层原因。在这个动荡的市场里,想要站稳脚跟,你不仅需要运气,更需要智慧。

新币市场:高风险高波动,谁在坚守?

Bybit

- 上线代币数量:20个

- 平均收益:-9.02%(表现较差)

- 中位数收益:-15.65%(多数代币为负收益)

- 收益方差:0.1658(标准差0.41,波动性较小)

Bybit的平均收益为负,表明大部分代币表现不佳,收益集中在负区间,投资风险相对较低,波动性也较小。

Coinbase

- 上线代币数量:11个

- 平均收益:0.49%(接近持平)

- 中位数收益:-0.77%(略微负收益)

- 收益方差:0.1245(标准差0.35,波动性较小)

虽然表现中规中矩,但收益接近于零,这反映出投资者对Coinbase平台上线项目的信心较为保守。Coinbase的监管合规性虽高,但市场似乎对其短期收益潜力不抱太大期望。

OKX

- 上线代币数量:9个

- 平均收益:-9.40%(表现较差)

- 中位数收益:-17.39%(多数代币表现欠佳)

- 收益方差:0.2958(标准差0.54,波动性较大)

OKX的代币收益表现与Bybit类似,整体收益为负,且波动性较高,投资者的情绪似乎更多受到市场投机驱动,尽管短线机会频现,但整体下行压力巨大。

Upbit

- 上线代币数量:4个

- 平均收益:11.85%(表现较好)

- 中位数收益:-3.86%(部分代币表现不佳)

- 收益方差:0.1553(标准差0.39,波动性适中)

Upbit表现较为稳健,虽然样本量较小,但其代币表现较好,值得投资者关注。相较其他平台,Upbit的代币波动性虽存在,但回撤幅度较小,这或许与其项目筛选标准更加严格有关。

币安(Binance)

- 上线代币数量:11个

- 平均收益:22.02%(表现最佳)

- 中位数收益:-17.91%(多数代币表现分化明显)

- 收益方差:2.2510(波动性极高,标准差1.50)

币安是所有交易所中收益表现最好的,虽然有不少代币表现不佳,但也有极高的正收益代币拉高了整体平均值。投资者若能选中个别表现优异的代币,将有可能获得超额回报,但整体风险较大。

从数据可以看出,交易所的选择对投资者收益有着至关重要的影响。作为散户,如果你对每个币种投入相同的资金,在Bybit和OKX的投资将会亏损接近10%。相比之下,Coinbase和Upbit的表现则更为稳健。Coinbase的收益虽然不到1%,但表现相对稳定;而Upbit的收益则高达20%,这或许与其项目筛选标准更加严格有关。

但最让人意外的是,如果你在币安购买了这些新币,平均盈利竟然高达22.9%,前提是你的代币组合里必须要有NEIRO,并且持有至今。

整体代币收益表现

- 平均收益:0.55%(略有正增长)

- 中位数收益:-14.71%(大多数代币表现较差,超过一半的代币为负收益)

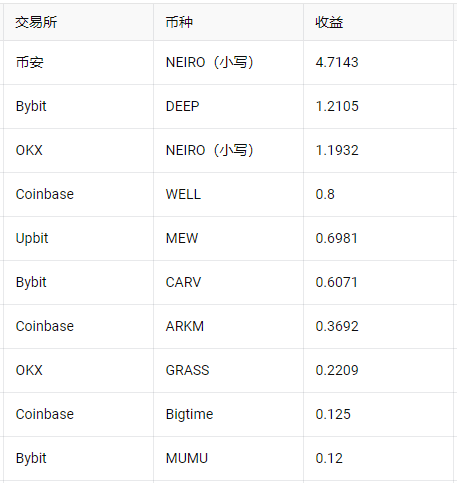

- 最大收益:471.43%(个别代币表现异常出色)

- 最小收益:-58%(个别代币跌幅严重)

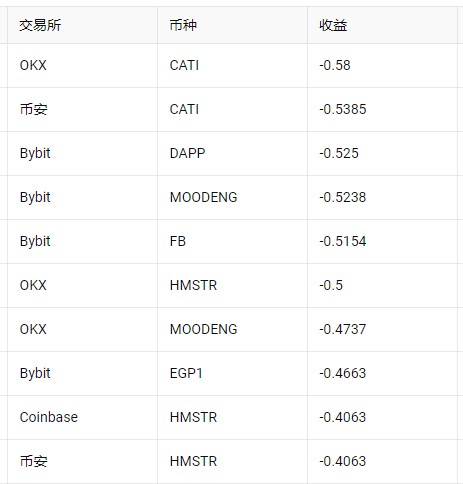

- 收益方差:0.75(收益波动较大)

这个数据很有意思,反映了一个核心问题:虽然平均收益是正的,但中位数是负的,这意味着只有少数代币表现非常出色,拉高了整体的平均水平。而大部分代币可以说是近乎全军覆没,即绝大部分参与者——其实都处于亏损状态。这就像是一场典型的资本市场游戏,赢家通吃,输家甚至连体面地退出都很困难。

山寨币市场:流动性困境

山寨币市场的核心问题之一就是流动性不足。流动性是什么?简单来说,就是当你想要买进或卖出时,能不能找到对手盘。没有流动性的市场,价格极端波动就很常见。而目前的山寨币市场恰好是这样。大量项目方上币后,交易所提供初期流动性,但项目方和做市商很快撤离。随后,市场对这些新币的关注下降,交易量骤减,价格迅速回落。

尤其是在当前全球经济不确定性增加的背景下,投资者的风险偏好下降。尽管许多新币在上线初期可以制造短暂的热度,但当这股热度退潮时,代币的流动性迅速枯竭,投资者发现自己在高位接盘,手中的代币却卖不出去。这就是为什么我们在统计中看到大多数代币收益为负的原因。

对比收益排名靠前的五大币种,我们可以发现,这些项目的估值普遍较低,其上市时FDV(完全稀释市值)普遍在2亿美金以下。这些代币中以MEME币为主,反映出目前市场上投资者的高风险偏好。更多资金流入了高风险、短期投机性强的项目。投资者显然看中了这些小市值项目在市场情绪高涨时可能带来的高回报,尤其是在短期炒作中,低估值项目更容易吸引资金的快速拉升。这种项目因为市值小,价格弹性大,很容易在短期内实现快速增长。

相反,对比收益排名靠后的几大币种,这些项目的估值普遍较高,上市时的FDV通常在20亿美金以上。然而,这些项目的流通比例极低,导致市场上流动性较差,代币在二级市场面临着巨大的抛压。由于大部分代币处于锁仓状态或流通量极少,二级市场的买盘根本无法吸收早期投资人的抛售压力。这直接导致了这些代币在上市后出现严重的价格下跌,投资者往往成为二级市场的牺牲品。

此外,我们注意到,部分项目在上市时采取了“先上合约,再上现货”的方式。这种操作模式让人不得不质疑其是否是为了给早期投资人提供更便捷的获利通道。通过这种策略,早期持币者可以先在合约市场中利用杠杆进行获利,随后在现货市场上线后迅速套现,进一步加大了二级市场的抛压。这种不健康的市场行为,加剧了代币价格的下跌,尤其是在流通比例本就极低的情况下,普通投资者承受的风险显著增加。

这一现象的背后,其实是市场机制与投资者心理的复杂博弈。低估值项目吸引了大量短线投机者,他们更愿意冒高风险去博取短期暴利。而高估值项目则变成了“庄家游戏”,早期投资人通过高估值圈钱,留给二级市场的则是充满泡沫的代币和无尽的抛压。

项目的估值与流通机制在市场中的作用不可忽视。低流通比例让早期投资人握有绝对优势,他们可以在缺乏足够流动性支撑的情况下,几乎完全控制价格走势。投资者在选择项目时,除了关注项目的潜力和发展方向,还应仔细审视其FDV与流通供应比例,避免陷入流动性不足的困境。

主流币vs山寨币:比特币和以太坊为何稳如泰山?

我们不妨对比一下比特币和以太坊的表现。在过去一个月里,比特币由最低点至最高点上涨了15%,你在过去一个月任何时间节点选择购买比特币,平均也上涨了将近8%,这与大多数新币惨淡的表现形成鲜明对比。究其原因,市场资金似乎更倾向于向成熟的主流币种靠拢,尤其是在风险加剧的市场环境中,投资者更愿意选择比特币这样的避险资产。

在市场情绪趋于保守的情况下,比特币和以太坊的稳定性成为其最大优势。与山寨币不同,主流币种的流动性和市场深度更有保障,这也是为什么在整体市场表现低迷时,资金仍然大量涌入比特币和以太坊,而非新币。

近期比特币突破68,000美元,背后有多重因素推动,尤其是现货需求的强劲增长和ETF资金的持续流入。比特币ETF连续四天实现净流入,反映了机构投资者对加密货币的高度认可,显示出资金正大规模流入市场。

根据Coinglass的数据,全网比特币未平仓合约持仓量达到了历史新高的397.85亿美元,表明市场对比特币的多头情绪非常强烈。这些资金流入的势头也预示着比特币有可能再次冲击历史高点73,790美元。

此外,美国即将到来的大选可能成为比特币和加密货币的下一个重要催化剂。比特币的持续上涨不仅得益于其市值大、市场成熟,更因为其“数字黄金”地位,成为机构投资者的首选配置。而以太坊凭借其DeFi和Layer 2等创新生态,继续巩固其在市场中的地位。

总结

不得不说,此时此刻,我必定悲伤不堪,因为大部分散户手中持有的,往往正是那些被各类机构大肆宣传的山寨币。一边是机构的推波助澜,另一边则是市场的无情回调,山寨币成了众多散户梦碎的地方。

从数据分析来看,五大交易所的新币表现普遍低于预期,市场对山寨币的投资情绪明显降温。而与此形成鲜明对比的是,比特币和以太坊这类主流资产,依旧展现出强大的抗风险能力,在市场动荡中稳如磐石。

从长远来看,市场的健康发展离不开透明和公平的发行机制。投资者不仅要关注项目的基本面,还需要深入理解项目的代币经济学,才能在这个充满不确定性的加密市场中站稳脚跟。避开那些不透明的代币分发机制,警惕低流通率的项目,这些才是投资者在这个复杂市场生存的基本法则。

这个市场永远不会怜悯那些盲目追逐潮流的投机者,唯有深思熟虑、审慎选择,才能真正做到在这个跌宕起伏的加密世界中游刃有余。