2024-10-25

标普500创新高,比特币震荡低迷:曾经同频共振,如今为何渐行渐远?

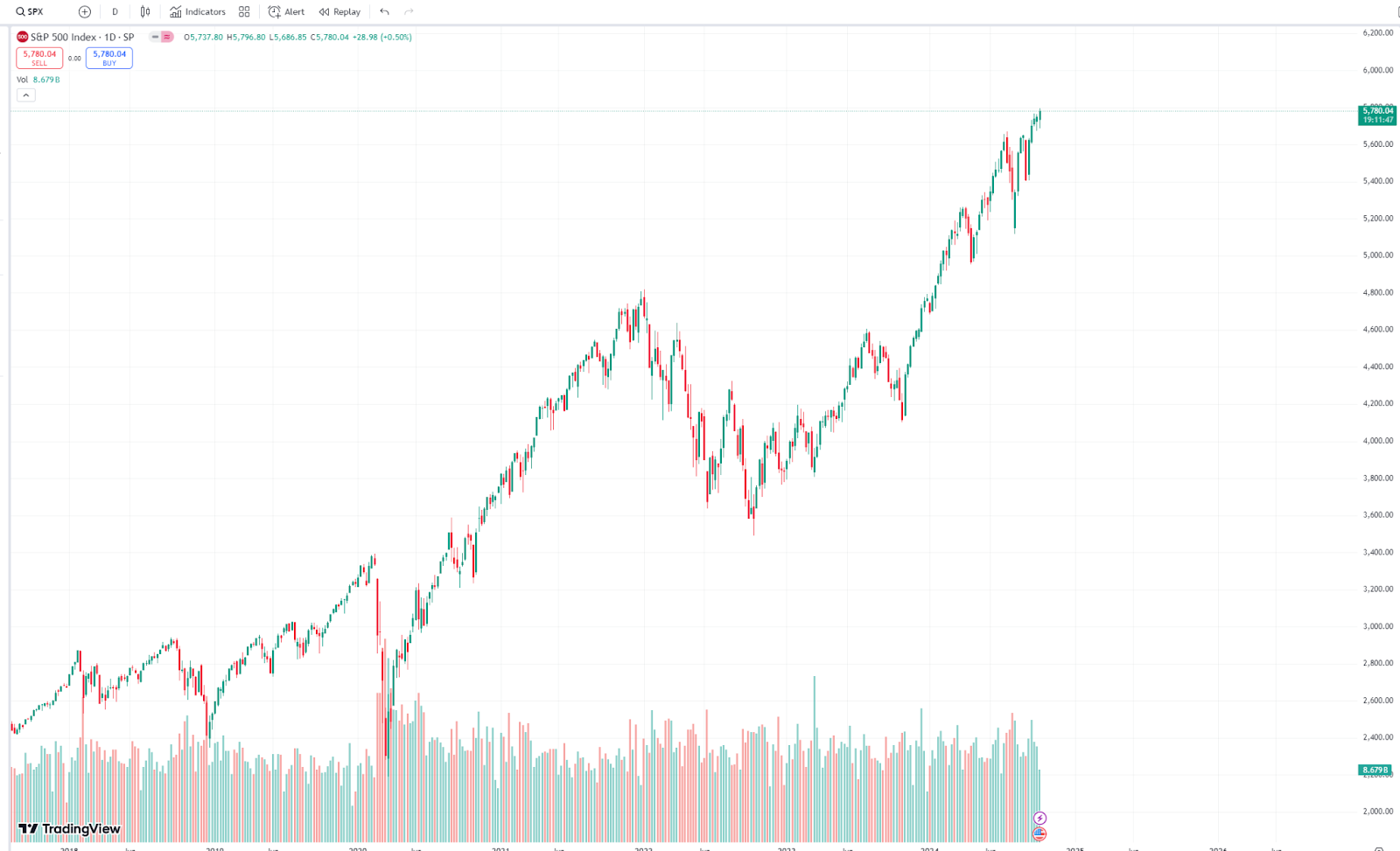

最近这几个月,标普500的表现可谓是让人眼红。科技股一路高歌猛进,将指数推得节节攀升,屡创新高。尤其是在本周二,在一波强劲的AI和大科技公司财报助推下,标普500指数飙升至5796.80点,再次刷新历史纪录,市场上充满了乐观的情绪,投资者的喜悦几乎要溢出屏幕。

然而,与股市的狂欢形成鲜明对比的是比特币的疲态。作为加密世界的“王者”,比特币的表现却显得乏力。价格在50,000-65,000美元之间来回震荡,远离那段“飞天遁地”的牛市巅峰期。尤其是昨夜美联储公布的CPI数据后,比特币更是出现大幅波动。数据显示,美国9月未季调CPI年率录得2.4%,这是连续第六个月下降,创下2021年2月以来的新低。这一数据公布后,标普500盘中微跌后尾盘迅速拉升,指数几乎不为所动。然而比特币价格一度跌破59,000美元。

宏观市场流动性依然充裕,经济数据也是亮眼一片,投资者的信心得到提振,但比特币的价格却未能同步回升。要知道,曾几何时,比特币和标普500几乎是同频共振的“连体婴”,一涨一跌都像是约好了似的。而如今,标普500一骑绝尘,比特币却在原地踏步,陷入宽幅震荡。这背后究竟发生了什么?今天,我们就来好好捋一捋背后的原因。

2020-2022:比特币与标普500的蜜月期

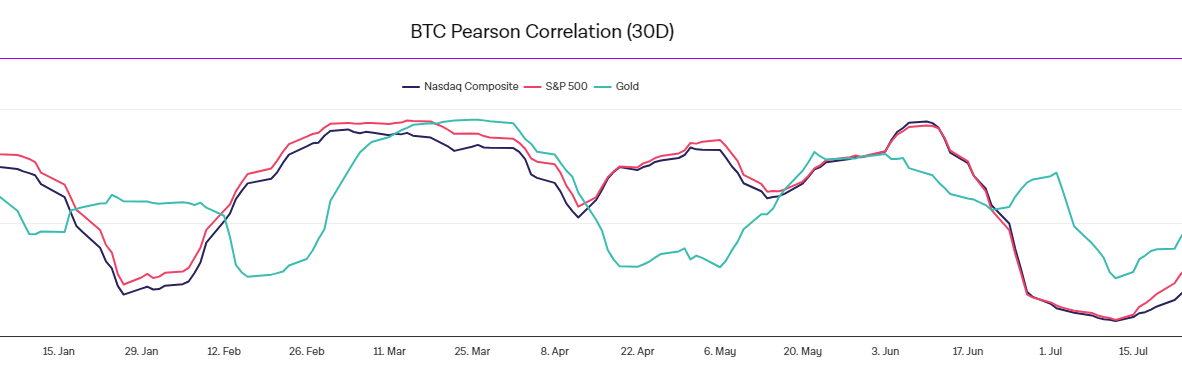

根据newhedge的数据,2020年至2022年期间,比特币与标普500指数的30天滚动相关系数多次超过0.6,显示出显著的正相关性。大家都在同一个节奏里跳舞。

疫情后遗症:风险资产一起嗨

要说比特币和标普500的蜜月期,还得追溯到疫情后那段时间。2020年全球疫情爆发,经济大停摆,资本市场一片恐慌。于是,各国央行纷纷开闸放水,美联储更是直接将利率降到接近零,一手宽松政策,另一手大手买债,市场上的资金量那叫一个“汹涌”。

流动性泛滥的时候,风险资产最受益。标普500在美联储的“水牛”政策下,从2020年3月后美股熔断的低点一路反弹,到2021年更是屡创新高。另一边,比特币也在资本狂潮中水涨船高,从最低3800美元一路冲到64,000美元,到了年底甚至触及69,000美元的历史新高。彼时的比特币和标普500,就像一对亲兄弟,不论是美联储的决策,还是投资者情绪的变化,都在同一个节奏上起舞。

投资者情绪与市场风险偏好:风险偏好一起走高

在那段时间,全球经济复苏的预期强烈,投资者的风险偏好也是一路狂飙。市场上人人高喊“买入”,无论是股市、房市还是加密货币市场,统统都是香饽饽。大家都在找高收益标的,而比特币和标普500都成了资本的香甜蛋糕。美联储的“印钞机”开得越猛,风险资产的价格就飞得越高。

标普500和比特币在这种市场氛围中,共同享受了这波资金潮的滋养。无论是华尔街的巨鳄,还是散户韭菜,手上都有点子钱,都想着在风险资产中搏一搏。

机构资金的助推:从华尔街到比特币,资金两开花

2020年和2021年间,机构投资者也开始涉足比特币市场。那时候,灰度信托(Grayscale)几乎成了机构买入比特币的代名词,MicroStrategy更是“梭哈”模式,把比特币当作公司资产。特斯拉也一度买入比特币,掀起了一股企业购币热潮。

这些机构资金不仅在传统股市是主力玩家,进入比特币市场后,也让比特币价格和标普500指数有了同频共振的基础。资本的双重布局,推动了两者的联动效应。

2023-2024:为什么如今成了“冰火两重天”?

特别是最近半年比特币在50000-70000美金之间的宽幅震荡,而与此对应的则是标普指数连续6个月收阳上涨。

Block 数据显示,在6月份-8月份,比特币与标准普尔 500 指数的 30 天 Pearson 相关性分别降至-0.84 和-0.82,为 2023 年 11 月以来的低点。原来的“连体婴”现在变得各走各的路。

美联储加息,流动性回笼:水退了,谁在裸泳?

时间来到2022年,市场的故事发生了转折。美联储为了对抗通胀,从2022年3月开始逐步加息,市场流动性从“大水漫灌”变成了“滴水不漏”。这时候大家发现,水退了,标普500还能游泳,而比特币却显得有些吃力。

美联储的加息政策,直接推高了美元利率,资金成本上升,资本市场的“水龙头”被拧紧。对于股市中的大公司,尤其是标普500里的科技巨头,这种环境下反而成了“利好”,因为他们有稳健的现金流和利润支撑。科技股的热潮再次掀起,AI、云计算等赛道不断传来好消息,推高了市场信心。

而比特币呢?作为一种高波动性的资产,面对加息周期,市场资金开始趋于谨慎,买盘动力明显不足。流动性少了,热钱减少,比特币自然没法再像以前那样轻松“起飞”。

监管大棒与政策风向:监管雷声不断,市场信心受挫

再来看看监管的那张牌。近年来,在过去的两年里,全球范围内的加密货币监管力度不断升级,各国的政策犹如悬在头顶的达摩克利斯之剑,时刻威胁着市场的稳定。美国、欧洲和亚洲等主要经济体都对加密货币市场加大了监管力度,试图遏制市场的无序扩张和潜在的金融风险。

中国早在2018年就全面禁止了加密货币挖矿和ICO,2021年更是清退了交易所,美国SEC更是在比特币ETF的审批上屡次踩刹车。2023年,SEC先后对币安开出巨额罚单,罚款金额高达43亿美元,币安的创始人赵长鹏(CZ)也被捕入狱,目前已获释。

与此同时,欧洲的MiCA法规(加密资产市场法规)也正式落地,规范了加密货币的发行与交易行为,加密货币企业的合规成本大幅上升。

面对这波监管风暴,许多曾经对加密市场抱有乐观预期的投资者不得不重新评估风险。原本流向加密货币的热钱,开始回流到监管更为透明的股票市场。相比之下,标普500中的大型科技股因为拥有更加明确的法律框架和盈利模式,成为资金的避风港。

AI、科技股抢占风头:加密江湖的寒潮

2023年和2024年,AI成了资本市场的“新宠”。生成式AI爆火,科技巨头们不断推出新的AI技术、产品和应用,市场对未来科技的期待值拉满,资金疯狂涌入科技赛道。标普500在这种情况下,再次迎来了上扬行情,屡创新高。

而比特币这边,虽然有Layer 2、闪电网络等技术发展,但在吸引市场关注度上却远不及AI赛道。投资者更愿意将资金押注在能带来更快商业回报的科技企业,而不是相对成熟但缺乏爆发性增长机会的比特币。

比特币ETF获批,巨鲸与机构主导市场,但山寨币被冷落

根据TradingView的数据,当前比特币的市场主导率(BTC Dominance)提升至57%以上,而山寨币的总市值占比大幅下滑。相比之下,2021年牛市巅峰时,山寨币的市场份额曾一度接近70%。

2024年1月,比特币ETF终于获得了美国监管机构的批准,这一进展无疑给市场注入了新鲜血液。ETF的推出为传统金融机构进入比特币市场打开了大门,巨鲸和机构成为了市场波动的主要推手。

然而,机构的资金偏好非常明确:他们更青睐市值大、流动性强的比特币,而不是市场中那些风险更高、流动性较差的山寨币。这也直接导致了比特币的市场主导地位显著上升,而山寨币的流动性则急剧下滑。市场对山寨币的兴趣逐渐消散,许多小币种的日交易量陷入低迷状态。

比特币的主导地位上升,看似是对比特币利好,实则限制了整个加密货币市场的多元化发展。曾经群雄并起的加密江湖,如今只剩下比特币这个“巨头”独领风骚,其他山寨币的命运则被大幅削弱。流动性的下降,使得山寨币的市场前景更加黯淡,而比特币单独的强势也难以带动整个市场走出低谷。

市场一有风吹草动,比特币的价格就跟着剧烈波动。而这种波动性,恰恰是与标普500稳定上涨的节奏相背离的。于是我们看到,比特币和标普500在市场波动中的表现越来越不一致。

未来的命运走向:比特币与标普500会再次牵手吗?

金融市场就像一盘永不停止的棋局,过去的规则未必适用于未来。比特币与标普500的相关性变化,映射出的是资本流动的变化、监管环境的演变,以及市场偏好的转移。标普500的狂欢背后,是AI浪潮中的科技巨头在引领风向;而比特币在迎来ETF的曙光后,却面临着独自前行的孤独。

未来,比特币或许会再次被视作避险的“数字黄金”,在动荡的世界里成为资本的避风港;也可能继续在高波动性和监管挑战之间徘徊。它是否能再次和传统市场并肩前行,还是继续走出独立的道路,取决于资本的态度、创新的脚步,以及我们在变幻莫测的市场中做出的每一个抉择。