2024-11-04

如何通过Delta中性头寸稳赚收益

简介

收益套利是指在对资产的敞口进行对冲的同时,在多头和空头两方面均获取收益。这是一种在交易员和基金中非常受欢迎的策略,尤其在牛市环境中,它能够提供高波动调整后的回报。本报告将深入探讨该策略的运作方式,并展示其具体应用实例。我们还制作了一个计算器,可以精确显示该策略的回报,并提示需要关注的变量。详见下文。

去中心化金融 (DeFi) 中的收益

在 DeFi 中有多种方式可以获得收益,我们在此前的 On Chain Times 报告中已经涵盖了大部分内容。2024 年上半年主要以不同协议(如 EigenLayer、LRT 和 Ethena)上的积分/空投挖矿为主。其他常见的收益策略包括为去中心化交易所提供流动性、在货币市场中进行借贷等。这些策略的共同点在于通常都会暴露于波动性较大的资产,例如 BTC、ETH、SOL 或其他较小的山寨币。这种对波动性资产的敞口会显著影响收益表现,从而导致回报结果的不确定性。

例如,通过购买 Pendle YT 代币来参与 EigenLayer 的空投挖矿就存在很多不确定性。交易者需要尝试预测空投的时间、积分的总供应量、EIGEN 在上线时的价格、以及有关锁仓的具体规则等。这种策略虽然存在很大的不确定性,但也有较高的潜在回报(至少在今年年初很多人是这么认为的)。相比之下,其他策略如稳定币收益挖矿的风险、波动性和不确定性要低得多,但回报通常也较小。

在成熟投资者和基金中,一种常见的策略是通过保持资产敞口的Delta 中性状态来获得回报,例如通过期货交易所的资金费率支付以及现货代币的收益来获利。接下来让我们进一步探讨这一策略的具体运作方式。

Delta 中性头寸

保持 Delta 中性 意味着对某一资产的价格变动没有任何敞口风险。举例来说,如果一位投资者开设了价值 100 美元的 BTC 空头头寸,同时持有价值 100 美元的现货 BTC(总价值 200 美元),那么无论价格朝哪个方向波动,理论上该投资者的回报都会是零(不包括手续费和滑点)。

举个简单的例子:假设 BTC 价格上涨,空头头寸可能会亏损 20 美元,但持有的现货 BTC 价值会上涨 20 美元(净收益为 0)。Delta 中性头寸可以通过多种方式构建,其中一种常见方式是在永续期货协议上开设空头头寸,同时持有现货多头。例如,在钱包中持有 1 个 ETH,并在 Hyperliquid 上做空 1 个 ETH。这样无论 ETH 价格如何波动,总体头寸都保持中性,不受价格变动的影响。

收益套利

持有例如 BTC 或 ETH 的 Delta 中性头寸的目的是什么?是为了在头寸的两个方面获取收益。让我们来详细分析一下。

空头头寸(期货)

在永续期货交易中,无论是 Binance、Bybit、GMX、Hyperliquid、Vertex 还是其他平台,市场的一方会向另一方支付所谓的资金费率。这一机制的目的是确保永续期货合约的价格尽可能接近其基础现货价格。

举个例子,如果许多交易者在 Binance 上做多 BTC(即购买 BTC 期货合约),那么期货合约的价格可能会高于现货 BTC 的价格。在这种情况下,资金费率作为一种激励措施,旨在缩小这一价格差距。在这种特定情况下,多头头寸将向空头头寸支付资金费。

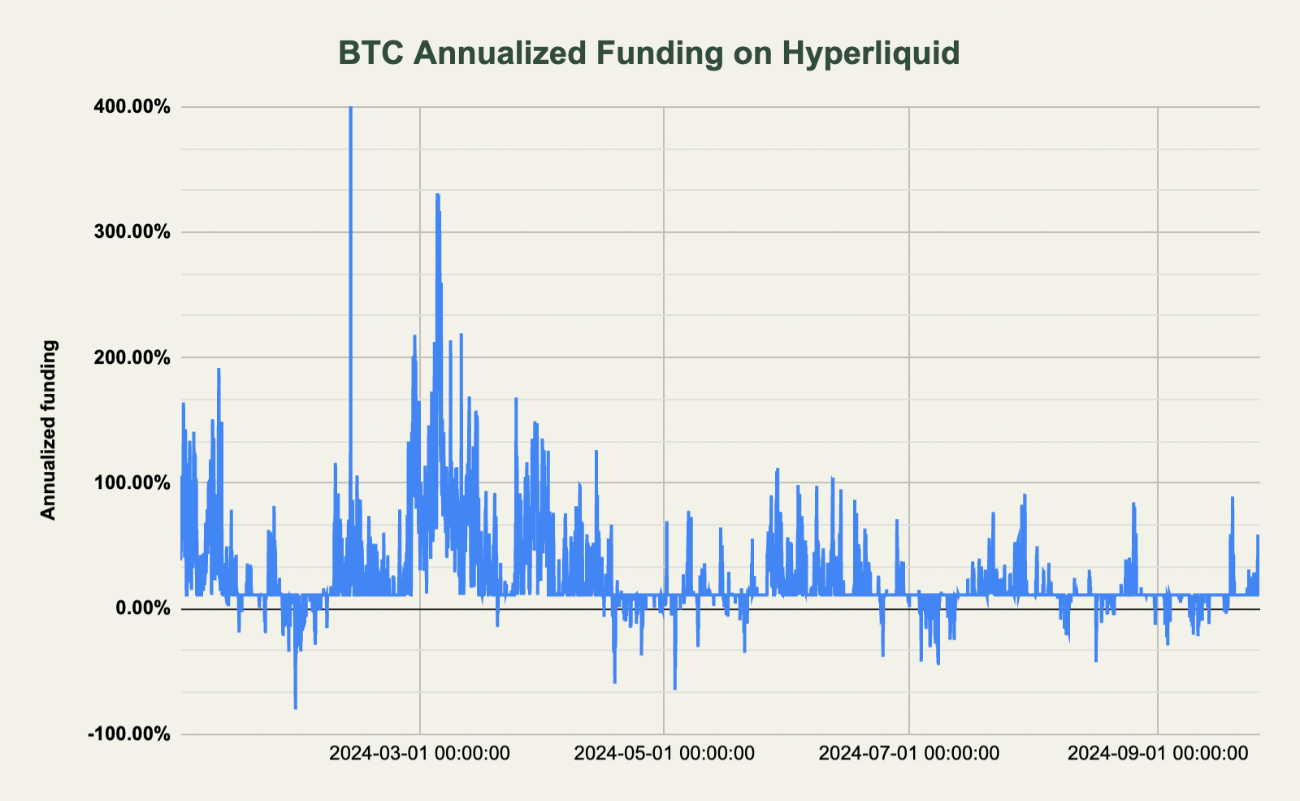

以下是 Hyperliquid 上 BTC 今年迄今为止的年化资金费率。当资金费率为正时,多头支付给空头,反之亦然。

BTC annualized funding on Hyperliquid

今年全年,交易者在做空 BTC 时平均都获得了资金费率。然而,如上所示,确实存在一些时期资金费率为负,此时空头头寸需要向多头支付资金费。

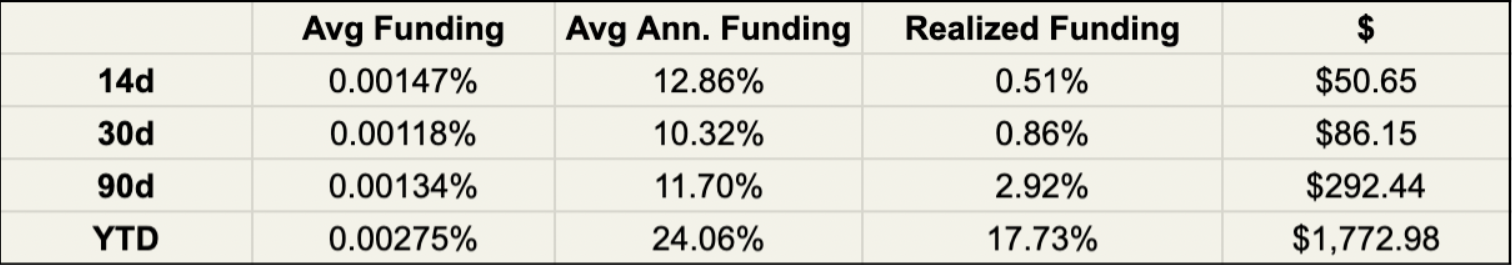

下表展示了在不同时间范围内,平均资金费率一直是正的。已实现的资金费率是指在此期间实际获得的回报,而“$”列显示了从 10,000 美元头寸中获得的回报。

不同时间范围的融资

如果您从年初以来持有 10,000 美元的 BTC 头寸,您将获得 1,772.98 美元的收益。而如果您在过去 14 天内持有 10,000 美元的 BTC 头寸,则将获得 50.65 美元的收益。

多头头寸(现货)

这一部分相对简单。对现货持有资产有多种方式可以获取收益,例如通过持有 stETH 来质押 ETH,生成大约 3% 的年化收益率(APY)。这可以进一步扩展,例如引入 Pendle PT 代币、在借贷市场上循环使用收益产生的代币等,大部分内容将在后面详细讨论。

要考虑这种交易的一个例子,可以看看 Ethena。Ethena 在多头方面持有资产,例如质押的 ETH,并通过在中心化交易所上以 1:1 的比例做空 ETH 来对冲。该交易的利润会支付给 sUSDe 的持有者。

计算器

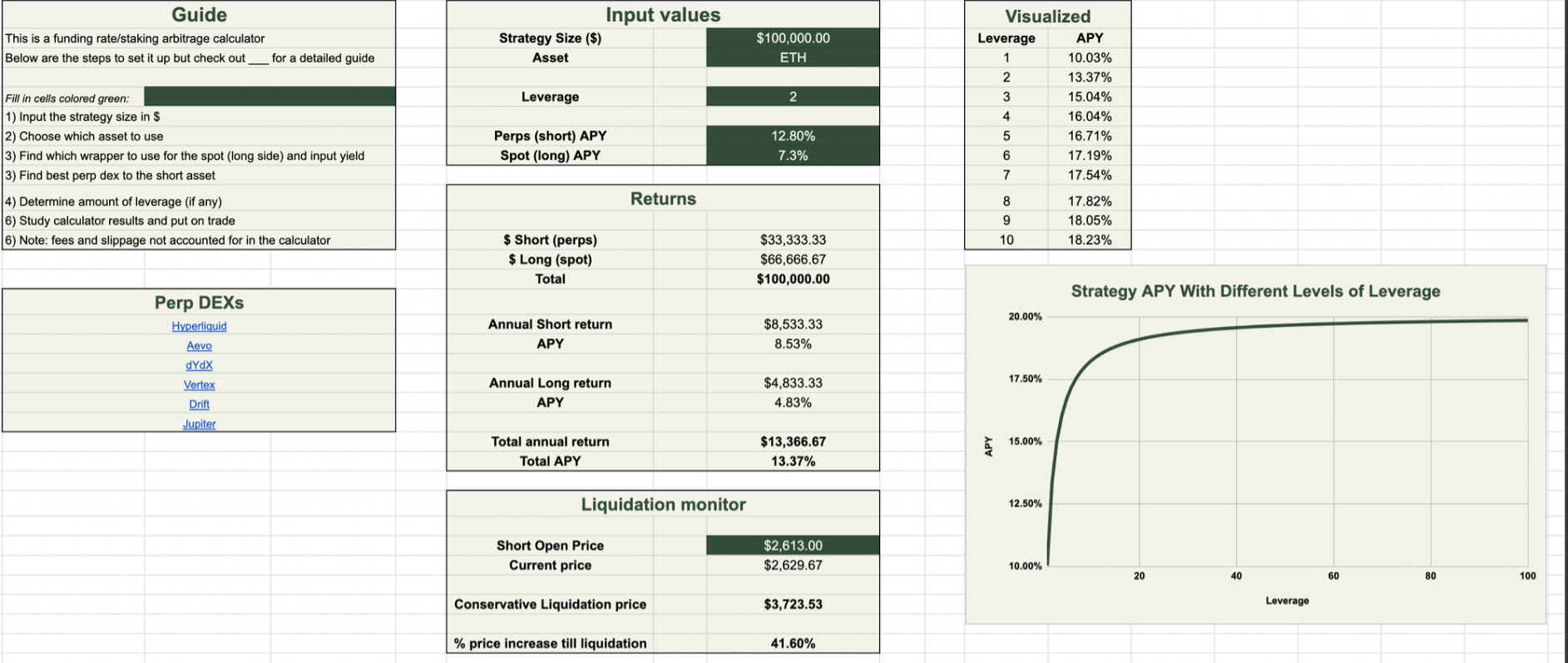

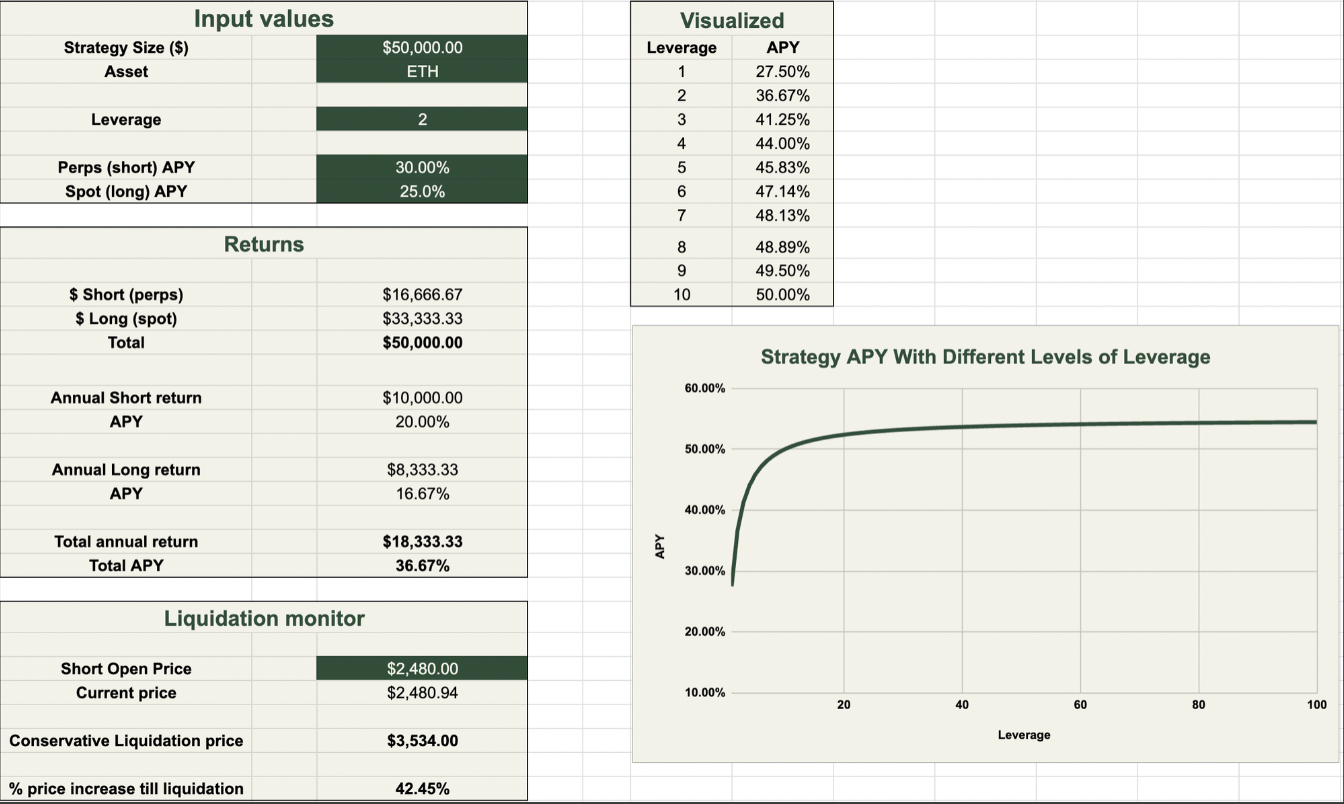

我们已经构建了一个计算器,可以帮助您模拟不同资产和杠杆值下的预期回报。在深入具体示例之前,我们将简要介绍一下这个计算器的功能。

计算器包含逐步教程以及可用于空头头寸的最流行链上永续期货协议的链接。用户应填写包含以下内容的绿色单元格:

- 策略规模

- 策略资产

- 做空时的杠杆倍数

- 来自多头和空头头寸的预期收益

- 开设空头时的资产价格

计算器将显示在做空资产时应使用多少名义价值,以及在现货多头头寸中应使用多少。例如,如果策略规模为 100,000 美元,资产为 ETH,并且使用 2 倍杠杆,则应在期货交易所用 33,000 美元做空 ETH(2 倍杠杆),并用 66,000 美元购买现货 ETH(例如 stETH 或其他收益生成的包装资产)。

计算器还显示了预期的回报(以美元和年化收益率 APY 计算),并包含一个强制平仓监控工具,用于计算空头头寸何时预计会被强制平仓(保守估计)。当然,杠杆倍数越高,价格上涨所导致的强制平仓风险就越大。

最后,计算器的右侧展示了不同杠杆水平下的年化收益率(APY)细分。较高的杠杆倍数可以带来更大的回报,因为用于做空的保证金占用的资本较少,但这也意味着风险更大,尤其是与被强制平仓相关的风险。

示例

现在,让我们回顾一些如何应用这一策略的实际例子。在交易的多头方面,我们将避免使用较新或较小的 DeFi 协议,以减少智能合约风险,因此我们将转向 Pendle。Pendle 的 PT 代币通常提供出色的固定收益,明显高于其他平台(例如 Aave)可以找到的收益。

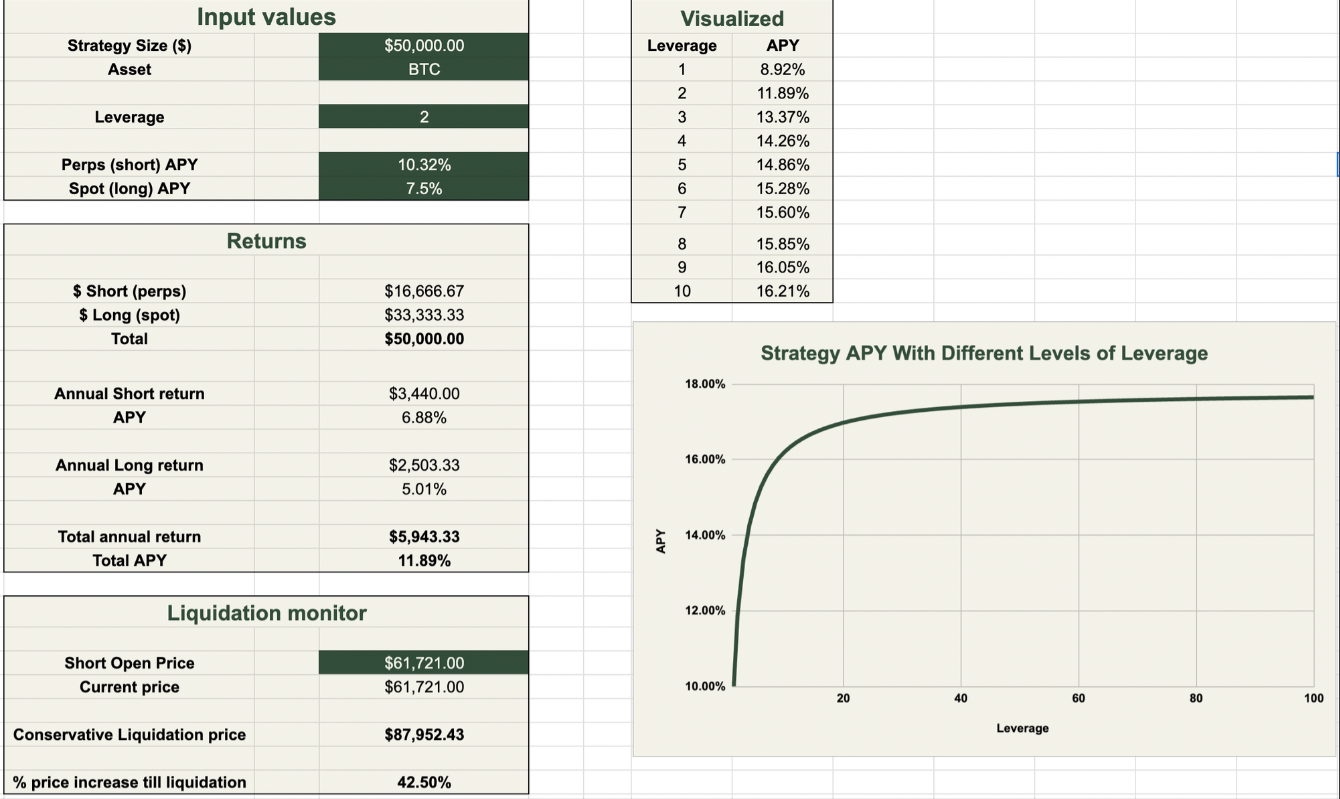

BTC 收益套利

空头: 在 Hyperliquid 上做空 BTC

多头: PT-LBTC(Corn)

上周,我们讨论了 Lombard、Corn 以及它们在 Pendle 上的市场情况:

PT-LBTC(Corn)代币提供固定的 7.51% 年化收益率(APY),为期 84 天。如前所述,过去 30 天内 Hyperliquid 上 BTC 的平均资金费率为 0.00118%(年化 10.32%)。现在让我们将这些值输入计算器中:

在 BTC 空头上应用 2 倍杠杆后,该策略的年化收益率(APY)为 11.89%。在接下来的 84 天内,使用 50,000 美元的头寸进行此策略可获得 1,376 美元的回报(回报率为 2.7%)。使用 2 倍杠杆时,该头寸的强制平仓价约为每 BTC 88,000 美元。如果将策略的杠杆提升至 3 倍,年化收益率(APY)将提高到 13.37%,但强制平仓价将下调至每 BTC 约 78,000 美元。

回报令人失望?

年化收益率(APY)可能并不令人惊艳,尤其是考虑到某些稳定币农场的回报超过了这一水平。当市场火热时,收益套利最令人兴奋,因为这会导致收益和资金费率显著提高。今年早些时候,几个 Pendle ETH PT 的固定年化收益率超过 25%。与此同时,资金费率年化超过 30%。在这种收益水平下,回报可能看起来如下:

使用 2 倍杠杆时,您实际上可以获得 36.67% 的年化收益率(APY),而不暴露于 ETH 价格变动的风险。

市场上还有其他几种此类交易变体,例如做多 stATOM 并做空 ATOM,或做多 PT-agETH 并做空 ETH。由于本报告已经相当详细,因此我将留给您去计算这些交易的回报,并寻找其他变体。

结论

本文的主要目的是阐明收益套利的运作方式,并提供一个工具(计算器),帮助您更好地理解该策略的各个要素。如果市场升温,这种策略很可能值得付出努力。因此,请关注资金费率和 Pendle PT 的收益。

请注意,做空流通量较低的代币有时可能涉及重大风险,尤其是与资金费用相关的风险。由于许多新代币的内部人士和投资者持有锁仓代币,因此他们可能会在永续期货上做空资产,以对冲其风险敞口并“获利了结”。这种做空压力的增加可能导致资金费率变得非常负,从而使套利策略变得无利可图。

Pendle 上的 PT-ENA 当前提供近 40% 的固定年化收益率(APY),但资金费率波动较大,可能会吞噬您全部的投资回报(ROI)。此外,ENA 的价格波动性也很高,这增加了空头头寸被强制平仓的风险。

如果您对计算器或策略的某些元素有任何疑问,请随时在下方提问。